23 — 29 июня 2014

№ 70(258)

|

|

Китай планирует осваивать новые территории |

|

Страна должна экспортировать столько нефти, сколько сможет |

|

Жить или не жить? |

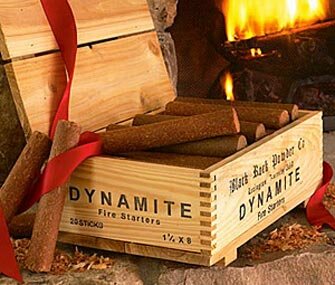

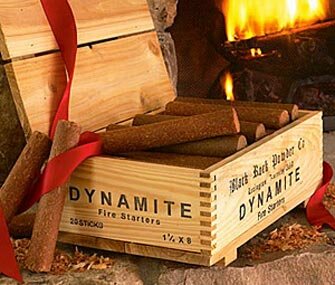

Танец на бочке с динамитом24

Александр Зотин 23.05.2011 05:30

Мировой экономический кризис начала XXI века привел к кардинальным изменениям на финансовых рынках. Бывшие лидеры – американские и европейские финансовые структуры – находятся не в лучшей форме, а молодая поросль – китайские финансовые институты – пока еще слишком слаба, чтобы занять их место

Удивительно быстро меняется наш мир. Мы уже давно привыкли к стремительному темпу изменений в технологической сфере, а теперь, похоже, глобальный экономический кризис заставит нас смириться с подобным ускорением процессов и в мировых финансах. Когда бывший глава американского банка Goldman Sachs Генри Полсон в июне 2006 г. стал секретарем Казначейства США, он поставил перед собой задачу – обеспечить открытие перспективного китайского финансового сектора для американских банков.

Новые лидеры?

|

Китайская экспансия

Смогут ли китайские банки не только превзойти американских и европейских финансовых грандов по капитализации и прибыли, но и оспорить их пока что прочные позиции на международных рынках капитала? Одним из вариантов выхода на международные рынки могла бы стать скупка существенно подешевевших американских и европейских банков. Частично такая стратегия уже реализуется. Правда, пока экспансия китайских банков в основном региональная и охватывает страны АТР, Ближний Восток и Африку. Так, ICBC в 2007 г. приобрел 20% акций южноафриканского Standard Bank (крупнейшего на континенте), а China Construction Bank в 2006-м купил азиатское подразделение Банка Америки. Китайский государственный инвестиционный фонд (CIC) еще в 2007 г. приобрел 9,4% акций американской финансовой компании Blackstone за $3 млрд и 9,9% акций американского банка “Морган Стэнли” за $5 млрд. Согласимся, покупка американских и европейских финансовых активов в середине 2000-х – весьма смелая инвестиция. И все же, оценивая ситуацию ретроспективно, выход Поднебесной на американский финансовый рынок трудно назвать успешным – упомянутые инвестиции обесценились на сегодняшний день в разы. Впору кусать локти! Еще совсем недавно китайцы с большим интересом рассматривали перспективы покупки американских и европейских финансовых структур, но обожглись. Вряд ли подобные неприятности заставят их остановиться, однако пока ясности с балансами потенциальных покупок не прибавится, вряд ли стоит ожидать и особой активизации покупателей. Пережидая сложившуюся ситуацию, китайские банки пока развивают собственную региональную сеть. Тот же ICBC расширяет свое присутствие за рубежом – на данный момент он имеет 126 филиалов и сетей в 15 странах мира (в том числе в Великобритании, Германии, Люксембурге, Корее, Сингапуре и т.д.). |

И что же в итоге? Прошло всего пять лет, а ситуация в корне изменилась – американские (и европейские) банки понесли колоссальные убытки в ходе кризиса, а китайские переживают эту бурю с малыми потерями. В результате по объему капитализации в рейтинге крупнейших мировых банков американские и европейские финансовые компании оказались свергнутыми с пьедестала: первые две строчки занимают китайцы – Industrial and Commercial Bank of China (ICBC) и China Construction Bank (CCB). Оба лидера имеют рыночную капитализацию, превышающую $200 млрд, в то время как этот же показатель у крупнейшего некитайского банка, британского HSBC, составляет лишь немногим более $180 млрд. Всего же среди десяти крупнейших мировых банков – четыре китайских.

Однако сила банков Поднебесной все же не столь велика – да, по капитализации они на данный момент крупнейшие, но по размерам активов находятся во второй-третьей десятке. “Не стоит преувеличивать значимость высокой капитализации китайских банков, – отмечает экономист, профессор Пекинского университета Майкл Петтис, – вспомним, например, ситуацию с банковской приватизацией в 1991–1992 годах в Мексике. Тогда инвесторы буквально с руками отрывали акции мексиканских банков, их акции торговались почти с двукратной премией к аналогичным по операционным показателям американским и европейским банкам! Это происходило потому, что обычно банковская прибыль тесно коррелирует с успехом экономики государства в целом, а в случае с развивающимися странами всегда есть шанс на мощный экономический рывок. Отсюда и премия, и высокая волатильность цены. Однако если инвесторы видят, что их надежды не оправдываются, эйфория проходит очень быстро. После экономического кризиса и девальвации песо в 1994 г. большинство мексиканских банков просто обанкротилось”.

Другой пример – японские банки в 1980-е годы. Тогда они тоже были крупнейшими по капитализации (да и по активам) в мире. Однако коллапс пузыря недвижимости в 1990-м не оставил и следа от этого доминирующего положения. Смысл банковского бизнеса прост: привлекать депозиты по одной ставке и выдавать кредиты по более высокой, получая за это процентную прибыль (interest income).Процентная прибыль по отношению к заемному капиталу ограничена. Но в условиях кризиса она легко может превратиться в колоссальные убытки: массовые дефолты заемщиков банк покрывает за счет собственного капитала, а он, как правило, невелик – приходится оперировать, в основном, деньгами вкладчиков. Последние тоже могут здорово подкосить бизнес, выводя депозиты из банка в кризисный момент, то есть именно тогда, когда ему позарез необходима ликвидность. На деле это очень опасный бизнес. Как говорит известный американский экономист Нассим Талеб, “банкиры сидят на куче динамита и притворяются, что их бизнес консервативен”.

Во время кризиса 2008–2009 годов “подорвались” американские и европейские банки. И исходя из этого, не стоит недооценивать перспективы тех, кто может занять освободившуюся нишу, а именно китайские банки. Если, как полагает Петтис, покупка банковских акций является своего рода опционом на получение выгоды от экономического развития той или иной страны, то на данный момент высочайшая в мире рыночная оценка финансовых компаний КНР может быть оправдана – среди экономически мощных держав только Китай показывает хороший рост ВВП.

Да и по некоторым другим показателям, кроме капитализации, китайские банки чувствуют себя вполне неплохо, по крайней мере, пока. ICBC удается танцевать на бочке с динамитом – 28 октября 2010 он объявил о прибыли за первые три квартала 2010 г. в размере 127,8 млрд юаней (рост на 27,1% относительно аналогичного периода прошлого года). Сейчас ICBC – самый прибыльный банк в мире. Другие крупные банки страны – China Construction Bank и Bank of China – также показали хоть и не столь выдающиеся, но все же хорошие результаты (110,5 млдр юаней и 82,9 млрд юаней за первые три квартала 2010 года соотвестственно).

Вкладчики отпущения

Важный фактор устойчивости китайских банков – большая депозитная база. “Отношение займов к депозитам у китайских банков в настоящее время одно из лучших в мире, приблизительно 50%, в то время как у европейских и американских – от 100% до 150%. Это обеспечивает лидерам дешевое и надежное фондирование”, – отмечает аналитик по Китаю организации “Индекс конкурентоспособности в IT-области”. Дешевое фондирование обеспечивает китайским банкам, крупнейшие из которых государственные, само государство. Так как депозитная ставка по вкладам диктуется регулятором – Народным банком Китая, а последний держит ее искусственно низкой (часто ниже инфляции), для банков создаются тепличные условия. Они дешево фондируются у населения, и их процентная прибыль оказывается завышенной – банки имеют искусственную подушку безопасности, демпфирующую и занижающую естественные риски кредитования. Хорошо и заемщикам – их ставки по кредитам тоже искусственно занижены. “За последнее десятилетие номинальная ставка по кредитам в Китае держалась в районе 6%, в то время как номинальный рост ВВП составлял 14%, – объясняет Петтис. – Экономическая теория говорит нам, что номинальные ставки по кредитам должны приблизительно соответствовать номинальным темпам роста ВВП, именно в таком случае доноры капитала получают свою справедливую долю от роста экономики. В западных странах мы наблюдаем это соотношение”. В Китае же доноры капитала – домохозяйства-вкладчики – лишены своей доли от экономического роста. Так как вклады имеют близкую к отрицательной доходность (ставка по депозитам зачастую оказывается ниже инфляции), население фактически оплачивает часть стоимости кредитов для китайских компаний.

Более того, во многом именно вкладчики финансировали и финансируют бурный рост китайской экономики. Десять лет назад банки КНР столкнулись с высоким уровнем плохих долгов – их доля составляла около 20%. В течение десятилетия, однако, эта огромная доля сжалась, как шагреневая кожа, до вполне управляемого уровня, и при этом без потрясений, характерных для банковских кризисов на Западе. Многие аналитики полагают, что уменьшения плохих долгов удалось достичь за счет комбинации прямых вливаний капитала со стороны государства и быстрого экономического роста. “Это неверно, – считает Петтис. – Больше всего помог именно широкий спред между депозитной ставкой и ставкой кредитования. Искусственное занижение той и другой ставок обеспечивало огромный трансфер капитала от домохозяйств, имеющих депозиты, к банкам и заемщикам. Это фактически явилось скрытым налогом на доходы домохозяйств, и именно он был направлен на расчистку плохих долгов”.

Что ж, с помощью миллиардной армии китайцев, имеющих мало альтернатив для сохранения своих сбережений, банкам легко показывать прибыль. Но вот расплачиваться за этот финансовый праздник должны вкладчики-домохозяйства. Доля потребления в ВВП Китая упала с 45% в начале 2000-х до 36% в прошлом году – рекордно низкий уровень, говорящий о слабости китайского потребителя. Возможно, домохозяйствам придется расплатиться и за назревающий новый банковский кризис, о приближении которого говорят сразу несколько факторов.

Фитиль подожжен

Поднебесной удалось неплохо пережить кризис 2008–2009 годов. Испугавшись остановки роста в третьем и четвертом кварталах 2008-го, китайские власти нажали на педаль кредитования. Учитывая что крупнейшие банки Китая находятся в госсобственности, проделать это оказалось довольно легко. Если в 2008 г. объем кредитования равнялся 4,2 трлн юаней, то в 2009-м вырос более чем в два раза (!) – до 9,6 трлн; в 2010-м кредит хотя и немного снизился, но оставался на высочайшем уровне – 8 трлн юаней. Кредиты хлынули, во-первых, на рынок недвижимости, загнав цены на недоступную для китайского среднего класса отметку; во-вторых, достались муниципальным и региональным ведомствам, которые потратили их на различные инфраструктурные проекты, особо не заботясь об экономической эффективности, последних; в-третьих, пошли на создание дополнительных мощностей в отраслях промышленности, и без того страдающих от перепроизводства, – сталелитейной, цементной, химической и т. д.

Все это, разумеется, не к добру. Рост кредитов, безусловно, помог демпфировать последствия мирового кризиса и падения спроса на китайский экспорт в 2008–2009 годах, но за все нужно платить. Как правило, рост кредитования сопровождается несколькими негативными последствиями. Это, во-первых, уже отмеченное снижение эффективности инвестиций, их спекулятивная направленность и ухудшение банковского риск-менеджмента. Во-вторых, из-за поступления в экономику в большом объеме кредитных денег постепенно начинает разгоняться инфляция. И это уже произошло – в январе 2011-го индекс потребительских цен вырос на 4,9% в годовом исчислении, при том что целевой уровень ЦБ – 4%. Таковы только официальные данные. Растущая инфляция, в свою очередь, вынуждает ЦБ идти на ужесточение монетарной политики – Народный банк Китая с осени 2010 г. принялся повышать ставки и увеличивать требования резервирования для банков, тем самым делая кредитование более дорогим для заемщиков. Ну а чем может грозить рост стоимости кредитов перегретой экономике, известно на примере ипотечного пузыря в США. Как только спрос на более дорогие кредиты падает, падают и цены на активы, стоимость которых поддерживается с помощью кредитов, – недвижимость, акции и т.п. В условиях невозможности дешево перекредитоваться брюхом вверх всплывают многие переоценившие свои силы заемщики, как корпоративные, так и частные. В банках резко растет уровень плохих долгов – кредитов, по которым заемщики не могут расплатиться. В худшем варианте объем плохих долгов может привести к банкротствам и кризису во всей финансовой системе. И тогда – привет, новый кризис!

Насколько актуален этот сценарий для китайской банковской системы, на данный момент сказать очень сложно. То, что она перегрета – очевидно, однако масштаб проблем пока оценить трудно: мешает и традиционная непрозрачность китайской экономической статистики, и непредсказуемость внешних факторов, и многое другое. Одним из индикаторов надвигающихся сложностей, однако, является напряженная ситуация с межбанковским кредитом. Так, ставки межбанковского кредитования Shibor и Chibor показывают в последние месяцы сильную волатильность и довольно выраженную тенденцию к росту, а, следовательно, и удорожание ликвидности для банковского сектора. Тревожный симптом. Возможно, китайским банкам опять удастся выехать за счет вкладчиков, но есть и вероятность, что на сей раз динамит рванет именно в их бочке. В своей политике банки Поднебесной явно поспешили и перестарались, резко увеличив объемы кредитования. Стоило бы прислушаться к мудрому замечанию из трактата Сунь Цзы “Искусство войны”: “Тот, кто говорит почтительно, но усиливает приготовления, будет наступать. Тот, кто говорит воинственно и продвигается поспешно, отступит”.

По материалам делового издания "Вестник Китая"

НОВОСТИ КИТАЯ

Танец на бочке с динамитом Танец на бочке с динамитом

Мировой экономический кризис начала XXI века привел к кардинальным изменениям на финансовых рынках. Бывшие лидеры – американские и европейские финансовые структуры – находятся не в лучшей форме, а молодая поросль – китайские финансовые институты – пока еще слишком слаба, чтобы занять их место Далее |

- Юань расширяет границы75

- Замедление Китая90

- Космос с китайским акцентом113

- Китайский десант на Курилы80

- Не заселенный Китай25

- "Окна" в Поднебесную15

- Тяжелые инновации 57

-

Жанна, 4 июля 14:19

Кто ты, маска? -

Светлана, 4 июля 14:16

"В Тяньцзинь непросто попасть" -

Вадимчук, 4 июля 14:04

Добавить перца -

Иван, 4 июля 13:57

Китайцы возьмут Москву из метро -

Гамаюн, 4 июля 13:27

Китай: как поехать за одним и вернуться с другим -

Борис, 4 июля 12:58

А у нас в России газ! А у Вас? -

Петрович, 4 июля 11:29

Борьба за чистый воздух -

AAALEKSANDAR SATARA, 3 июля 20:52

Китай станет самой мощной экономической державой в мире

© Деловой журнал ChinaPRO, 2005-2024 | [email protected]

© ChinaPRO Media Group

Свидетельство о регистрации СМИ Эл № ФС 7722970, от 20.01.2006 г.

© При использовании материалов гиперссылка на ChinaPRO обязательна.

Редакция не несет ответственности за достоверность информации, содержащейся в рекламных объявлениях, а также за мнения, высказанные авторами публикаций и комментарии читателей.